本文

定額減税/不足額給付(令和7年度事業)【受付終了】

不足額給付に関する内容はページ下部をご確認ください。

※不足額給付申請手続の受付は令和7年10月31日をもって終了しました。

定額減税【令和6年度課税】

令和6年度税制改正に伴い、令和6年度分の個人住民税において、定額減税が実施されることとなりました。

定額減税の対象者

令和6年度(令和5年中)の合計所得金額が1,805万円以下(給与収入2,000万円以下に相当)の

個人住民税所得割が課税される方

定額減税可能額

| (1)納税義務者(本人) | 1万円 |

| (2)配偶者を含む扶養親族(非居住者を除く) | 1人につき1万円 |

※1 個人住民税の定額減税は、所得割額から減税されます。均等割額には適用されません。

※2 同一生計配偶者及び扶養親族の判定は、原則、前年12月31日の現況によります。

※3 控除対象配偶者以外の同一生計配偶者の方がいる場合は、令和7年度分の個人住民税において

1万円の定額減税が行われます。

定額減税の手続き

定額減税後の税額で課税しますので、特に手続きは必要ありません。

定額減税の徴収区分

個人住民税における定額減税の方法は、個人住民税の徴収区分(給与特別徴収、普通徴収など)に

よって それぞれ異なります。徴収区分別の定額減税の方法は以下のとおりです。

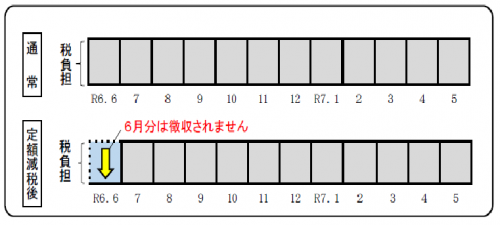

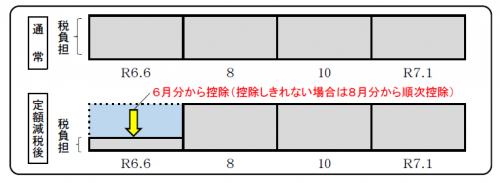

1 給与特別徴収(給与所得者の方)

令和6年6月分は徴収されず、定額減税「後」の税額が令和6年7月分~令和7年5月分の11か月

で均されます。

2 普通徴収(事業所得等の方)

定額減税「前」の税額をもとに算出された第1期分(令和6年6月分)の税額から控除され、控除

しきれない場合は、第2期分(令和6年8月分)以降の税額から、順次控除されます。

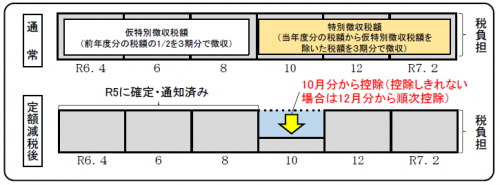

3 年金特別徴収(65歳以上の公的年金所得者の方)

定額減税「前」の税額をもとに算出された令和6年10月分の特別徴収税額から控除され、控除しき

れない場合は、令和6年12月分以降の特別徴収税額から、順次控除されます。

注意事項

※定額減税は、住宅ローン控除や寄附金税額控除など、全ての控除が行われた後の所得割額から

減税されます。

※以下の算定基礎となる令和6年度分の個人住民税所得割額は定額減税前の所得割額で行います。

(1)ふるさと納税の特例控除額の控除限度額

(2)年金特別徴収の翌年度仮徴収税額(令和7年度4月、6月、8月)

※定額減税額は税額通知時点での内容です。確定申告や被扶養者の所得超過による

扶養控除の取消などにより、課税内容が変更となる場合には、減税額も併せて変更

となります。

定額減税しきれない場合の給付金(不足額給付)

定額減税しきれない場合は、給付金(当初調整給付または不足額給付)が支給されます。

物価高騰を背景として、定額減税しきれないと見込まれる人を対象に、令和6年7月より先行して当初調整給付を実施しましたが、年末調整や確定申告等を終え、令和6年分所得税額等が確定したことを踏まえて、当初調整給付の額に不足が生じた場合等を対象に、不足額給付として追加で給付を行います。

不足額給付1

対象者

(次のいずれも満たす人)

- 令和7年1月1日に太田市に住民登録がある人

- 令和6年に実施した当初調整給付の算定に際し、令和5年分所得等を基にした推計所得税額(令和6年分推計所得税額)を用いて算定したことにより、令和6年分所得税及び定額減税の実績額等が確定した後、本来給付すべき所要額と当初調整給付額との間で差額が生じた人

不足額給付1の対象となりうる例

次のような場合、不足額給付1が生じる可能性があります。

- 令和5年所得に比べ、令和6年所得が減少した。

- 子どもの出生など、扶養親族が令和6年中に増加した。

- 令和6年に実施した当初調整給付後に税額修正が生じ、令和6年度住民税額が減少した。

給付額

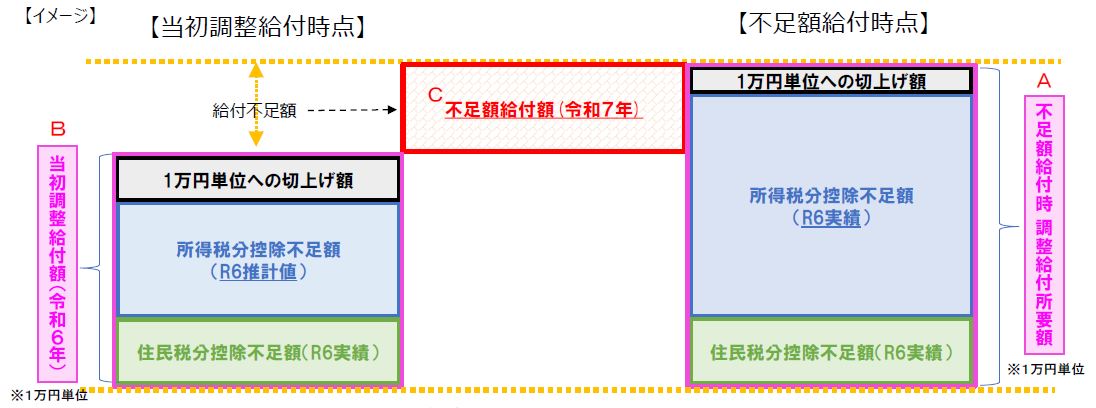

不足額給付時点の所要額(下図A)と当初調整給付額(下図B)との差額(下図C)

不足額給付2

対象者

(次のいずれも満たす人)

- 令和7年1月1日に太田市に住民登録がある人

- 令和6年分所得税及び令和6年度住民税所得割ともに定額減税前税額がゼロ(本人として定額減税対象外)

- 税制度上、扶養親族(※1)から外れてしまう(扶養親族等としても定額減税対象外)

- 低所得世帯向け給付(※2)対象世帯の世帯主・世帯員に該当していない

※1:事業専従者、合計所得が48万円超で控除等により所得税・住民税所得割がゼロの人など

※2:令和5年度非課税給付金、令和6年度非課税化給付金等

不足額給付2の対象となりうる例

次のような場合、不足額給付2が生じる可能性があります。

- 納税者の事業専従者であって、自身の給与収入が概ね100万円に満たない

給付額

原則4万円(令和6年1月1日時点で国外居住者であった場合等は3万円)

基準日

不足額給付は基準日時点の情報を基に算定します。

- 令和7年6月2日

※基準日以降に税額変更が生じても変更内容は不足額給付の算定に反映されません。適正な給付額が算定できるようお早めの申告等をお願いします。

通知発送および給付時期

不足額給付1の対象となる方には、原則、下記のとおり通知を郵送します。(※1)

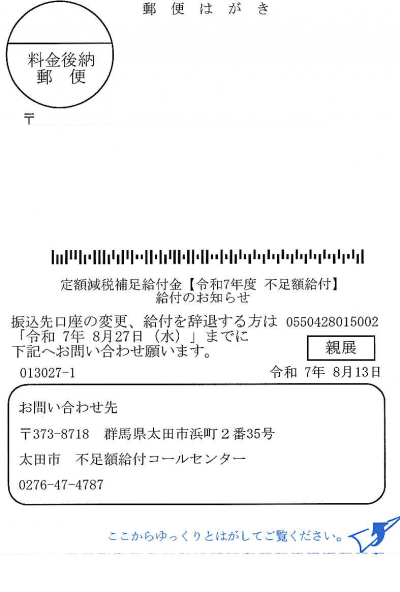

○対象者への通知

| 通知の種類 | 発送時期 | 必要な手続き |

|---|---|---|

|

先行決定通知 【給付のお知らせハガキ】※2 |

8月中旬頃 | 手続きは不要ですが、口座を変更したい場合などは、別途手続きが必要です。 |

| 確認書 | 8月下旬頃 | 手続きが必要です。オンラインまたは郵送で手続きをしてください。 |

※1 不足額給付1の対象者のうち令和6年1月2日以降に転入してきた方や、対象2に該当する方について、市側での事前調査により、給付対象者として給付額を算定し得ている方には、上記のとおり先行決定通知または確認書を送付いたします。対象と思われる方で通知が届かない場合は、申請・審査が必要となる場合がございますので、下記のコールセンター(令和7年12月26日閉鎖)までお問い合わせください。

※2 令和6年度に調整給付金を振込受給された方や令和7年6月2日時点でマイナンバーによる公金受取口座を登録している人が先行決定通知の対象となります。

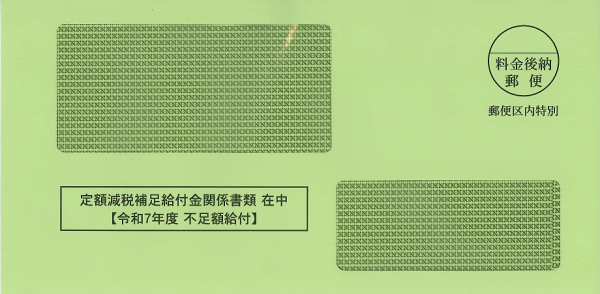

郵送物

↑先行決定通知(ハガキ)サンプル ※圧着されたハガキで届きます。

↑確認書封筒サンプル ※緑色の封筒で届きます。

給付の手続き【受付終了】

確認書が届いた方で、給付金をもらうための手続き方法は、以下のとおりです。

| 区分 | 必要な手続き | 手続きの期限 |

|---|---|---|

| オンライン申請 |

確認書に記載の二次元コードからスマートフォン等でアクセスしてください。 (本人確認書類、口座確認書類等の画像添付が必要となります。) |

令和7年10月31日 (郵送の場合は当日消印有効) |

| 確認書の提出 | 確認書に必要事項を記載し、返信用封筒で郵送してください。 (本人確認書類、口座確認書類等必要書類を添付してください。) |

給付の時期

・先行決定通知のお知らせハガキが送られてきた方:ハガキに記載の期間内に口座変更の申し出等がない場合は、9月24日付で振込予定です。

(振込口座を変更される場合や、口座情報等に変更が生じて振込ができない場合は、変更手続き後の振込予定となります。)

・オンライン申請または確認書・申請書を提出された方:受付後、記載内容や添付書類に不備等がなければ、順次振込の予定です。

(振込の準備が整いましたら、申請者宛にお知らせのハガキを発送いたしますので、振込日等については、そちらをご確認ください。)

申請方法【受付終了】

対象者

以下に当てはまる方は原則申請が必要となりますが、市側での事前調査により給付対象者(申請不要)になっている場合がありますので、下記の日程以降に申請のご相談をお願いいたします。

(1)不足額給付1対象者

【令和6年1月2日以降に転入してきた方】であり【以下の条件に当てはまる方】

・R6年中に扶養親族が増えた

・R5年中に比べ、R6年中の所得が減少した

・住宅借入金控除を所得税で使い切っている など

※事前調査により対象となった方には、9月中旬以降に確認書を送付予定です。

対象と思われる方で通知が届かない場合には9月中旬以降にコールセンター(令和7年12月26日閉鎖)までお問い合わせください。

(2)不足額給付2対象者

【以下の条件にすべて当てはまる方】

・本人として定額減税対象外

(所得税および個人住民税所得割額ともに定額減税前税額0円の方など)

・扶養親族としても定額減税対象外

(事業専従者、給与収入103万円超、65歳未満で年金収入108万円超、65歳以上で年金収入158万円超の方など)

・低所得世帯向け給付の支給対象世帯の世帯主(世帯員)ではない

(R5非課税・均等割のみ課税世帯給付、R6非課税・均等割のみ課税世帯給付の対象になっていない方)

※事前調査により対象となった方には、8月中旬以降に先行決定通知または確認書を送付予定です。

対象と思われる方で通知が届かない場合には8月中旬以降にコールセンター(令和7年12月26日閉鎖)までお問い合わせください。

申請手続き(審査受付期限:10月31日まで)

対象と思われる方で、上記の確認書送付時期に通知が届かない場合は以下の手順で申請手続きをいたします。

審査に時間を要する場合がございますので、申請はお早めにお願いいたします。

R6年中に太田市に転入してきた方で、該当と思われる場合にはお問い合わせくださいますようお願いいたします。

特に、愛知県名古屋市、広島県広島市、新潟県佐渡市、神奈川県横浜市、神奈川県大磯町、静岡県静岡市、石川県小松市、奈良県奈良市からは一部算定に必要な情報が得られていない状況でございますので、上記自治体から転入された方で対象と思われる場合にはお問い合わせくださいますようお願いいたします。

また、R6年中に複数回転出入を繰り返された方につきましても、算定に必要な情報が得られていない場合がございますので、対象と思われる方につきましてはお問い合わせくださいますようお願いいたします。

↓

↓

↓

↓

↓

↓

不足額給付金コールセンター(令和7年12月26日閉鎖)

令和7年12月26日をもってコールセンターは閉鎖しました。

※給付の事務処理は終了しているため、新たに書類等を提出いただいても、受付はできません。また、既に申請(確認書の返信等)をしていただいている場合であっても、添付書類や記載事項の不備(対象者には通知を発送済です。)により、手続きが完了していない場合も、支給はできませんので、ご了承ください。