本文

住宅借入金等特別税額控除(市民税・県民税からの住宅ローン控除)について

令和4年から令和7年までに入居された方

令和4年から令和7年までに入居し、所得税の住宅借入金等特別控除の適用を受けている人で、所得税から控除しきれない住宅借入金等特別控除可能額がある人は、下表の計算方法にもとづいて翌年度の市民税・県民税が減額(還付ではありません。)されます。

| 対象者 |

下記(1)~(3)の全てに該当する人 (1) 令和4年から令和7年までに入居した人 (2) 所得税で住宅借入金等特別控除の適用を受けている人 (3) 所得税から控除しきれない住宅借入金等特別控除可能額がある人 |

|

| 控除額の計算方法 | 令和4年中に入居された方で特別特例取得(※)の場合 |

下記(1)、(2)のいずれか小さい額 (1) 所得税の住宅借入金等特別控除可能額のうち、所得税から控除しきれなかった金額 (2) 所得税の課税総所得金額等の7%(最高136,500円) |

| 上記以外の場合 |

下記(1)、(2)のいずれか小さい額 (1) 所得税の住宅借入金等特別控除可能額のうち、所得税から控除しきれなかった金額 (2) 所得税の課税総所得金額等の5%(最高97,500円) |

|

| 控除を受けるための手続き |

個人住民税の住宅借入金等特別控除の適用にあたって、区市町村への申告は不要です。 ただし、確定申告や年末調整により、所得税の住宅ローン控除を受けるための手続きは必要です。 |

|

※ 「特別特例取得」とは、住宅の対価の額又は費用に含まれる消費税等の税率10%で取得した住宅のうち、次の期間に契約したものをいいます。

注文住宅の場合:令和2年10月から令和3年9月末、分譲住宅の場合:令和2年12月から令和3年11月末

平成26年から令和3年12月までに入居された方

平成26年から令和3年12月までに入居し、所得税の住宅借入金等特別控除の適用を受けている人で、所得税から控除しきれない住宅借入金等特別控除可能額がある人は、下表の計算方法にもとづいて翌年度の市民税・県民税が減額(還付ではありません。)されます。

| 対象者 | 下記(1)~(3)の全てに該当する人 (1)平成26年から令和3年12月末日に入居した人 (2)所得税で住宅借入金等特別控除の適用を受けている人 (3)所得税から控除しきれない住宅借入金等特別控除可能額がある人 |

|

|---|---|---|

| 控除額の 計算方法 |

特定取得(※)の場合 | 下記(1)、(2)のいずれか小さい額 (1)所得税の住宅借入金等特別控除可能額のうち、所得税から控除しきれなかった金額 (2)所得税の課税総所得金額等の7%(最高136,500円) |

| 特定取得以外の場合 | 下記(1)、(2)のいずれか小さい額 (1)所得税の住宅借入金等特別控除可能額のうち、所得税から控除しきれなかった金額 (2)所得税の課税総所得金額等の5%(最高97,500円) |

|

| 控除を受けるための手続き | 個人住民税の住宅借入金等特別控除の適用にあたって、区市町村への申告は不要です。 ただし、確定申告や年末調整により、所得税の住宅ローン控除を受けるための手続きは必要です。 |

|

※「特定取得」とは、住宅の対価の額又は費用に含まれる消費税等の税率が8%又は10%で住宅を取得することです。

平成21年から平成25年までに入居された方

平成19年に行われた税源移譲に伴い、平成11年から平成18年までに入居し所得税の住宅ローン控除の対象者で一定の条件を満たしている方を対象に平成20年度分以降の市民税・県民税に住宅借入金等特別税額控除の制度が創設されましたが、この制度とは別に平成21年度の税制改正において平成21年から平成25年までに入居し所得税の住宅ローン控除の対象者で一定の条件を満たしている方を対象に、新たに市民税・県民税からの住宅借入金等特別税額控除の制度が創設されました。

この制度の創設により所得税から控除しきれなかった住宅ローン控除可能額の差額を翌年度の市民税・県民税から減額(還付ではありません。)することができることとなりました。

注)名称について住宅借入金等特別税額控除(市民税・県民税からの住宅ローン控除の正式名称)

対象者

平成21年から平成25年までに入居し、所得税で住宅ローン控除の適用を受け、所得税から控除しきれない住宅ローン控除可能額がある方。

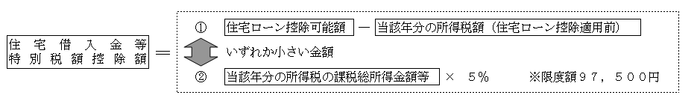

住宅借入金等特別税額控除額の計算方法

次の図により算出された住宅借入金等特別税額控除額を市民税・県民税の所得割から控除します。(※均等割からは控除されません。)

控除を受けるための手続き

市民税・県民税の住宅借入金等特別税額控除の適用を受けるための市への申告は原則として不要です。

※所得税の住宅ローン控除の手続き(確定申告や年末調整)を行うことにより控除を受けることが出来ます。なお、所得税の手続きにより控除額を決定するため、確定申告書や事業所から市へ提出される給与支払報告書に不備があった場合は控除を受けることができない場合があります。

※年末調整時に所得税の住宅ローン控除の適用を受けた方でも、事業所から市へ給与支払報告書の提出が無い場合は、所得税の住宅ローン控除の適用を受けていることが確認できる源泉徴収票を添付して市民税・県民税申告(または確定申告)を申告期限内(平成22年度分の申告については平成22年3月15日(月曜日))にしていただく必要があります。

平成19年及び20年に入居された方

所得税で控除期間を15年に延長する特例措置を選択することができるため、市民税・県民税からの住宅借入金等特別税額控除の対象とはなりません。

平成11年から平成18年までに入居された方

平成11年から平成18年までに入居した方については、平成19年に行われた税源移譲に伴う経過措置としての市民税・県民税からの住宅借入金等特別税額控除制度がありましたが、平成21年度の税制改正により、確定申告書や事業所から提出される給与支払報告書に必要事項が記載されることにより控除が受けられるようになりました。このことにより、平成22年度分以降の市民税・県民税からは個人で市へ行う申告が原則として不要となります。(所得税の確定申告や年末調整の手続きは、今までと変わりません。

※控除額の計算方法及び手続きについては平成21年から平成25年までに入居された方と同様となりますので、該当する項目をご確認ください。)

ただし、退職所得・山林所得を有する方、所得税において平均課税の適用を受けている方は申告書を提出することにより控除額が有利になる場合がありますので、これまでと同様に申告を行っていただくこととなります。なお、申告する場合は、毎年3月15日までに、市へ申告書を提出する必要があります。また、期限までに申告されなかった場合は、自動的に、申告を不要とする新たな住宅借入金等特別税額控除の適用を受けることになります。詳しくは、市(市民税課)へお問い合わせください。

※平成21年度までの市民税・県民税の住宅借入金等特別税額控除制度についての詳細は『平成21年度分までの住宅借入金等特別税額控除(市民税・県民税からの住宅ローン控除)について』をご覧ください。

関連リンク

総務省ホームページ(~新築・購入等で住宅ローンを組む方・組んでいる方へ~個人住民税の住宅ローン控除がうけられる場合があります。)<外部リンク>